- Formations

Nouvel encadrement du démarchage téléphonique en assurance 1. Contexte et définitions Le démarchage téléphonique …

BLACK FRIDAY -20% SUR TOUTES NOS FORMATIONS ! Code promo « BLACKFRIDAY » !

C’est une première depuis trois ans, début de la flambée des prix. L’inflation en France est passée sous la barre des 2 % : l’indice des prix à la consommation calculé par l’Insee est en effet tombé à 1,9 %, en août, selon les premières estimations publiées vendredi 30 août. En juillet, il s’était établi à 2,3 %.

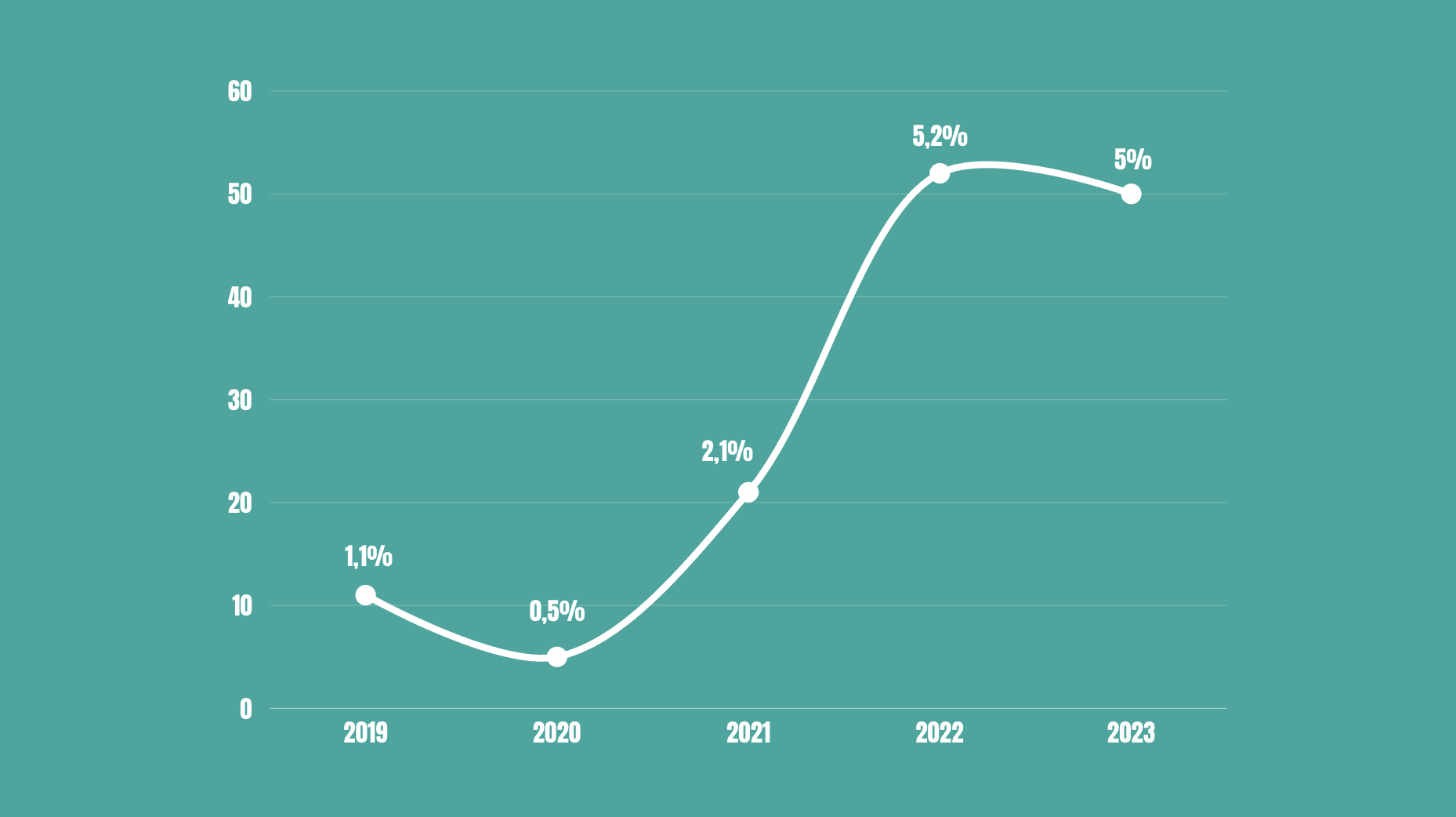

2019 : Inflation Modérée

En 2019, l’inflation en France était relativement stable, avec un taux moyen d’environ 1,1 %.

Ce niveau d’inflation modéré était en grande partie dû à une croissance économique stable et à des conditions de marché relativement équilibrées.

2020 : Impact de la pandémie de COVID-19

En 2020, l’inflation a été légèrement inférieure, avec un taux moyen d’environ 0,5 %.

La pandémie a entraîné une récession économique mondiale, provoquant une réduction de la demande et des pressions déflationnistes dans de nombreux secteurs, notamment celui de l’énergie.

2021 : Reprise économique et pressions inflationnistes

En 2021, l’inflation a commencé à augmenter, atteignant un taux moyen d’environ 2,1 %.

Cette hausse marquait le début de la reprise économique après les restrictions de la pandémie, mais aussi les premières pressions inflationnistes dues à la perturbation persistante des chaînes d’approvisionnement, notamment les semi-conducteurs et les matières premières. De plus, la hausse des prix de l’énergie, en particulier du gaz naturel, a contribué à l’inflation.

2022 : Hausse rapide de l’inflation

En 2022, l’inflation a connu une forte augmentation, atteignant des niveaux jamais vus depuis plusieurs décennies, avec un taux moyen annuel d’environ 5,2 %.

La guerre en Ukraine a exacerbé les pressions inflationnistes, particulièrement sur les prix de l’énergie et des denrées alimentaires. Les pénuries persistantes et les coûts élevés de transport ont également continué d’alimenter l’inflation.

2023 : Stabilisation à un niveau élevé

En 2023, l’inflation est restée élevée mais a montré des signes de stabilisation. Le taux moyen d’inflation pour l’année est estimé à environ 5 %, légèrement en dessous de celui de 2022.

Les prix de l’énergie ont commencé à se stabiliser, bien que toujours volatils en raison de la situation géopolitique et des ajustements sur les marchés mondiaux. Les chaînes d’approvisionnement ont montré des signes de normalisation, mais les coûts restent élevés dans de nombreux secteurs.

👉 Augmentation des coûts de sinistres.

L’inflation entraîne une augmentation des coûts des biens et des services, ce qui affecte directement les coûts de sinistres pour les assureurs.

Par exemple :

Les actuaires, qui sont chargés de calculer les risques et de déterminer les primes, doivent alors intégrer les effets de l’inflation dans leurs modèles pour s’assurer que les polices sont tarifées correctement et que les réserves sont adéquates. Les assureurs peuvent ainsi être contraints d’augmenter les primes pour maintenir leur solvabilité et leur capacité à couvrir les sinistres mais aussi pour couvrir les garanties indexées automatiquement dans certains contrats.

👉 Demande de produits d’assurance

En période d’inflation, les assurés peuvent devenir plus sensibles aux prix, ce qui les incite à chercher des options d’assurance plus économiques ou à réduire leurs couvertures. Cela peut affecter le volume des primes que les assureurs sont capables de générer et affecter la fidélisation.

👉 Impact sur les investissements des assureurs

Les assureurs investissent les primes collectées dans divers instruments financiers. L’inflation affecte les rendements de ces investissements.

En période d’inflation élevée, les rendements réels des investissements peuvent diminuer si les taux d’intérêt sur les instruments de dette ou autres placements ne compensent pas l’augmentation des niveaux d’inflation.

Les assureurs peuvent devoir ajuster leur stratégie de gestion de portefeuille pour protéger leurs actifs contre les effets corrosifs de l’inflation, par exemple, en investissant dans des actifs qui tendent à bénéficier de l’inflation, tels que l’immobilier ou certaines matières premières.